SMBCモビットとアイフルの違いは?どっちがいい?

ここでは、SMBCモビットとアイフルの限度額、金利、無利息期間サービス、審査申込方法、在籍確認などのカードローンの違い、その他の商品やサービスを徹底的に比較しているのでどっちがピッタリかわかります。

SMBCモビットとアイフルのどっちに申し込んだ方がよいのか、両方申し込んでもOKなのか、判断することができますので、ご覧になってみて下さい。

- アイフルがおすすめな人

-

▼職場への在籍確認の電話を避けたい方

▼最短18分!急いで借入した方

▼無利息期間サービスを利用したい方

- SMBCモビットがおすすめな人

-

▼三井住友銀行ATMで借入・返済をしたい方(手数料無料)

▼クレジットカード機能付きのローンカードを利用したい方

▼LINE Payに送金して借入したい方

SMBCモビットとアイフルの比較表

| SMBCモビット | アイフル | |

| 無利息期間サービス | なし | 契約の翌日から最大30日間(はじめての方) |

| 審査のスピード | 最短30分審査※ | 最短18分融資※ |

| 即日融資 | 〇※ | 〇※ |

| WEB完結 | 〇 | 〇 |

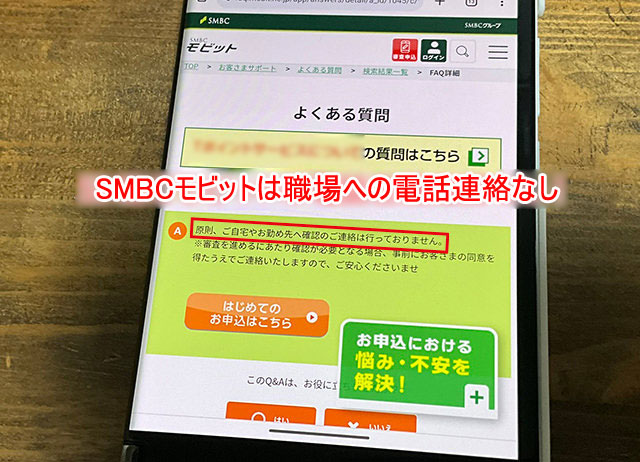

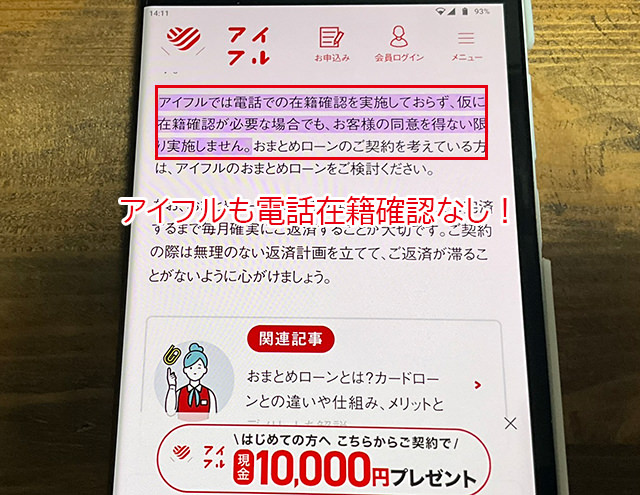

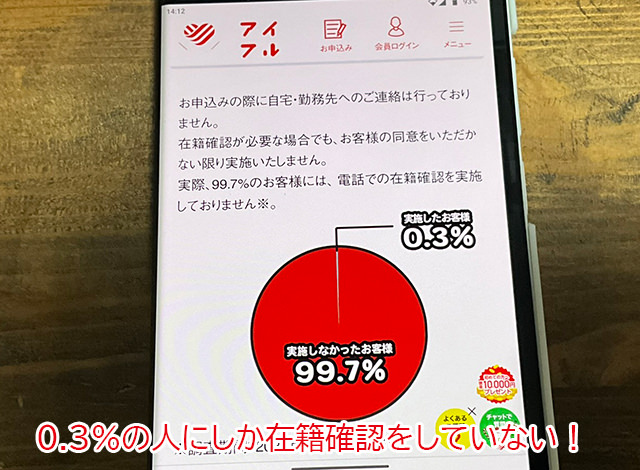

| 職場への在籍確認の電話 | 原則なし | 原則なし ※99.7%なしの実績 |

| 郵送物は回避できる? | 〇 | 〇 |

| 申込条件 | 満年齢20才~74才の安定した収入のある方(当社基準を満たす方) | ・満20歳~69歳までの方 ・定期的な収入と返済能力を有する方 |

| 限度額 | 1万円~800万円 | 最高800万円※ |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~18.0% |

| 借入方法 | ・口座振り込み ・ATM ・LINE Payに送金 |

・口座振り込み ・スマホATM取引 ・提携ATM |

| スマホATM取引 | 〇 (セブン銀行ATM・ローソン銀行ATM) |

〇 (セブン銀行ATM・ローソン銀行ATM) |

| 公式サイト | ⇒貸付条件はこちら | ⇒貸付条件はこちら |

※最短18分・30分融資(審査)・即日融資について:申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

※限度額について:利用限度額50万円超、または他社を含めた借入金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

※アイフルの在籍確認:<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

SMBCモビットとアイフル以外の消費者金融カードローンも比較する

| 大手 |

|

|

|

|

|

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短30分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短60分※1 | Webで最短25分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長180日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 電話を避けたい方 はココ 99.7%なし |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、在籍確認なし ※原則、電話での確認はせず書面や申告内容での確認を実施

※3.各社無利息期間は、はじめての方が対象です。

アイフルカードローンの強み

| 商号(運営会社) | アイフル株式会社 |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息サービス | 契約日の翌日から30日間 |

| 審査スピード | 最短18分※ |

| 即日融資 | 可能 最短18分※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし |

アイフルは大手消費者金融5社(アイフル、SMBCモビット、アコム、プロミス、レイク)の中で唯一銀行グループに属さない運営を行っています。

審査スピードは最短18分※、はじめての方なら初回契約日から最大30日間は無利息、原則電話在籍確認を行わないなどの利用者が求める魅力的なサービスをフットワーク良く展開しています。

・職場への在籍確認の電話が原則なし

現在は大手消費者金融の全てが電話による在籍確認を原則として行わないこととなっています。その中でもアイフルは唯一実際に電話で在籍確認を行った割合を公開していて、たったの0.3%※の人にしか電話をかけていません。電話在籍確認があると困る人にもアイフルをおすすめできます。

・30日間無利息期間サービスがあります。

アイフルを初めて利用する人は、30日間無利息期間サービスが適用されます。契約日の翌日から30日間は利息がかからないので、返済した金額は全て元金の返済に充てられます。

SMBCモビットにはこの無利息期間サービスはありませんので、少しでもお得な金利で借りたい場合はアイフルが向いています。

・最短18分融資

アイフルは最短18分融資でスピード融資に対応しているので急いで借りたい方におすすめのカードローンです。

※最短18分審査・最短18分融資について:お申込の状況によってはご希望にそえない場合がございます。

<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

SMBCモビットカードローンの強み

| 商号(運営会社) | 三井住友カード株式会社(SMBCモビット) |

| 融資限度額 | 最大800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息サービス | なし |

| 審査スピード | 最短30分※ |

| 即日融資 | 可能※ |

| Web完結 | 可能 |

| 勤務先への電話在籍確認 | 原則なし |

「SMBCモビットは三井住友銀行のカードローン」と言われることもあるのですが、これは間違いで、SMBCモビットは三井住友カード株式会社が運営するカードローンです。

三井住友カード株式会社はSMBCグループに属していて、三井住友銀行とは同グループということになります。

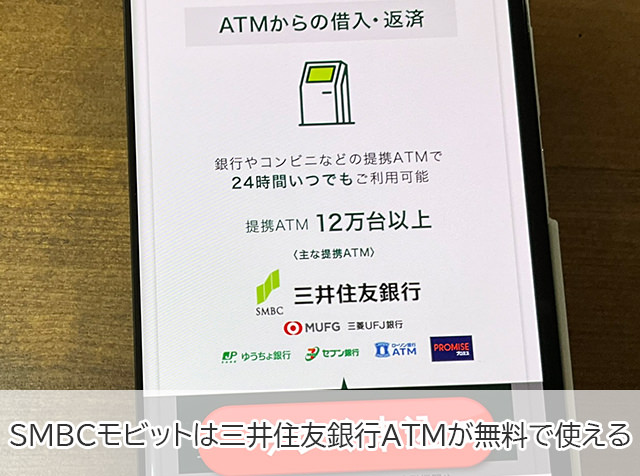

そのため、SMBCモビットは三井住友銀行ATMをいつでも手数料無料で使えるというとても嬉しいメリットがあります!

・三井住友銀行ATMが手数料無料!

SMBCモビットには自社ATMがありませんが、SMBCモビットは全国にある三井住友銀行ATMをいつでも手数料無料で使うことができます。便利なだけでなく、三井住友銀行ATMから現金を引き出せば、お金を借りていることが周囲にバレることがないというメリットもあります。

・クレジットカード「Tカード プラス(SMBCモビット next)」を発行できる

SMBCモビットには「Tカード プラス(SMBCモビット next)」というクレジットカードの取り扱いがあります。MastercardブランドでTポイントを貯める&使うことができますし、一般のクレジットカードと遜色なく利用できるので、クレジット機能も欲しい方にもおすすめ!

・LINE Payに送金できる

SMBCモビットでは、振込やATMで借入できるのはもちろん、LINE Payにチャージ(送金)して借入することも可能です。

※最短30分審査・即日融資について:お申込の状況によってはご希望にそえない場合がございます。

SMBCモビットとアイフルのカードローンを徹底比較!

SMBCモビットの「モビットカードローン」とアイフル「キャッシングローン」の限度額、金利、申し込みのしやすさ、審査の甘さなどを比較していきます。

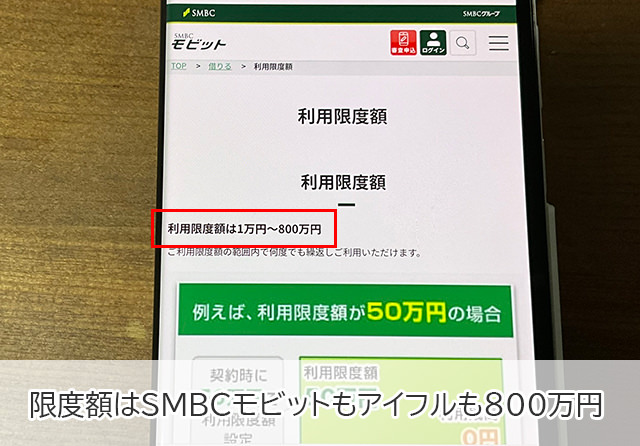

SMBCモビットとアイフルの限度額

SMBCモビットとアイフルのそれぞれの限度額はこちらです。

| SMBCモビット | アイフル | |

| 最大限度額 | 800万円 | 800万円 |

限度額はSMBCモビットもアイフルも最大800万円となっており、高額融資が可能です。

ただ、消費者金融から借りられる金額は、総量規制によって「年収の3分の1以下」と決められていますので、実際に800万円を借りるには年収2,400万円以上は必要になります。

初回の限度額は審査によって返済可能と思われる最低限の金額で決まりますので、どちらを選んでも大きな差がつくことはないでしょう。

SMBCモビットとアイフルの金利

▼SMBCモビットとアイフルの金利

| SMBCモビット | アイフル | |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~18.0% |

金利はSMBCモビットもアイフルもどちらも3.0%~18.0%ですね。限度額と金利の設定はまったく同じという結果になりました。

実際の金利は限度額の高さによって決まるのですが、各消費者金融が自由に設定して良いわけでなく、利息制限法によってある程度の規定されています。

・10万円未満:20.0%

・10万円~100万円未満:18.0%

・100万円以上:15.0%

限度額が10万円~100万円未満であれば金利は18.0%まで設定して良いことになっています。どの消費者金融も、できるだけ高い金利で融資をしたいと考えるのは当然のことなので、例えば限度額が30万円であればSMBCモビットもアイフルも金利は18.0%になるでしょう。

限度額・金利は、SMBCモビットとアイフルと、どちらを選んだとしても大きな差がつくことはないと考えておくことをおすすめします。

無利息期間サービスがお得なのはアイフル!

| SMBCモビット | アイフル | |

| 無利息期間サービスの内容 | なし | 契約日の翌日から30日間 |

| 無利息期間サービスの利用条件 | – | アイフルを初めて利用する方 |

SMBCモビットには無利息期間サービスがありません。

大手消費者金融の中で無利息期間サービスがないのはSMBCモビットだけですので、この点はSMBCモビットの残念なところですね。

アイフルの無利息期間サービスは「契約日の翌日から30日間」になっています。初めてアイフルと契約をする人はどなたでも最大30日間が無利息になりますよ。

なお、アイフルの無利息期間サービスは契約日の翌日から自動的に始まりますので、お金を借りていなくてもスタートしてしまいます。この点だけご注意下さいね。

契約日の翌日から30日以内であれば、1度完済した後の再度の利用についても無利息となります。

SMBCモビットとアイフル 申込方法を比較

SMBCモビットとアイフルの申込方法は次のようになっています

| SMBCモビット | アイフル | |

| 申込方法 | ・インターネット、スマホ ・電話 ・三井住友銀行内ローン契約機 |

・インターネット ・スマホアプリ ・電話 ・無人契約機ルーム |

SMBCモビットもアイフルも、インターネット、スマホアプリ、電話、自動契約機(三井住友銀行内ローン契約機・無人契約機ルーム)の4種類で申し込みができるようになっていますね。

SMBCモビットとアイフルの申し込み可能な時間帯はこちらです。

▼SMBCモビットの申し込み可能な時間帯と審査時間帯

| 申込方法 | 申込受付時間 | 審査時間帯 |

| インターネット | 24時間365日 | 9時~21時 |

| スマホアプリ | 24時間365日 | 9時~21時 |

| 電話 | 9時~21時 | 9時~21時 ※振込融資で即日借りたい場合は18時頃までに申し込みしましょう。 |

| 三井住友銀行内ローン契約機 | 9時~21時 ※店舗によって異なります |

9時~21時 ※ローンカードを当日発行して即日融資で借りたい場合は、ローン契約機営業終了の3~4時間前までに申し込んだ方が安全です。 |

▼アイフルの申し込み可能な時間帯

| 申込方法 | 申込受付時間 |

| インターネット | 24時間365日 |

| スマホアプリ | 24時間365日 |

| 電話 | 9時~18時 |

| 無人契約機ルーム | 9時~21時 ※店舗によって異なります。 |

審査通過率が高いのはSMBCモビット?アイフル?

できるだけ審査に通りやすいカードローンに申し込みをしたいですよね。

審査の内容はどの貸金業者も公開していないのですが、新規申込者数に対する通過者をチェックすれば審査通過率(成約率)がわかります。

▼アイフルの新規申込者数と審査通過率(成約率)

| 新規申込者数 | 成約率 | |

| 2023年8月 | 85,643人 | 37.4% |

| 2023年9月 | 97,344人 | 39.2% |

| 2023年10月 | 86,838人 | 38.8% |

アイフルは毎月成約率を公開していて、最新の3か月の成約率は平均38.4%になっています。

SMBCモビットは、こういったデータを公開していません。

ただ、SMBCモビットと同じ、SMBCグループのプロミスの成約率は次のようになっています。

▼プロミスの新規申込者数と審査通過率(成約率)

| 新規申込者数 | 成約率 | |

| 2023年9月 | 74,765人 | 36.1% |

| 2023年10月 | 76,455人 | 34.7% |

| 2023年11月 | 81,285人 | 35.6% |

3か月間の平均は35.4%です。プロミスとSMBCモビットの成約率が近いとすると、成約率が高いのはアイフルということになります。

ただ、アイフルよりも成約率が高いのがアコムです。

アコムの最新3か月の成約率を平均すると44.0%になっていて、アイフル以上に審査に通過している人が多いんです。

なるべく審査が通りやすいカードローンに申し込みたい場合はアコムから検討してみると良いでしょう。

アイフルはSMBCモビットよりも審査スピードが速い

SMBCモビットの審査時間は最短30分※、アイフルは最短18分融資※も可能ですので、審査スピードが速いのはアイフルになります。

<最短18分・30分融資(審査)・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

SMBCモビットもアイフルもWEB完結に対応

「WEB完結」は申し込み手続き、本人確認書類の提出、契約手続き、契約書類の受け取り(ダウンロード)が全てインターネット・スマホアプリだけでできるサービスです。

自動契約機に来店する必要もなく、契約書類が自宅に郵送されてくることもありませんので、家族にバレずにお金を借りたいというときにとても便利です。

SMBCモビットは、他社がWEB完結を始める前から郵送物ナシ・勤務先への電話在籍確認ナシのWEB完結に取り組んできました。

しかし、以前はSMBCモビットでWEB完結申し込みをするには銀行口座と健康保険証の指定があったため自営業の方などは利用することができなかったんです。

現在はこの指定が撤廃されて、どなたでもWEB完結で申し込みができるように改善されたので、ますます便利になりました!

アイフルもWEB完結申し込みに対応しています。

審査に通過した後にローンカードの受け取り方法を指定するのですが、ここで「カードレス」を選択すればローンカードの発行を止めることができるので自宅に郵便物が送られてくることもありません。

WEB完結はスピーディに申し込みができるだけでなく、郵便物を防ぐ方法としても非常に優秀ですのでぜひ活用しましょう。

SMBCモビットもアイフルも勤務先への電話在籍確認は原則ありません

SMBCモビットもアイフルも、勤務先への電話在籍確認は原則行っていません。

▼SMBCモビットは原則電話在籍確認がありません。

▼アイフルも原則在籍確認はありません。

さらにアイフルは、実際に電話在籍確認を行った人の割合を公表していて、99.7%の方には電話をかけていないことがわかっています。

<調査期間> 2023年4月1日~5月31日。<調査対象> WEBもしくは無人店舗で申込み後、契約した方。参照先

どうしても電話在籍確認が必要だったのはたったの0.3%なので、申し込み者1,000人中3人くらいの割合となります。

申し込み内容と信用情報に特に問題がなければ在籍確認は行われないと思っていて大丈夫なので、在籍確認の安心感があるのはSMBCモビットよりもアイフルと言えそうです。

SMBCモビットとアイフル 借り入れが便利なのはどっち?

SMBCモビットとアイフルの提携ATMの台数、振込融資の利便性などを比較して借りやすさをチェックしていきましょう。

自社ATMが使いやすいのはSMBCモビット(三井住友銀行ATM)

消費者金融のATMには、自社ATMと提携ATMがあります。

| SMBCモビット | アイフル | |

| 提携ATM | 約120,000台 | 101,159台 |

※2023年9月時点

アイフルもSMBCモビットも自社ATMがありません。

しかし、SMBCモビットには自社ATMの用意がないのですが、実質自社ATMと言える三井住友銀行ATMが手数料無料ですので、全国各地にあるATMをいつでも無料で利用できることになります。

自社ATMが使えなくても提携ATMでお金を引き出すことはできますが、アイフルはの提携ATMを利用するとその都度手数料がかかってしまいます。

自社ATMが使いやすいのはSMBCモビット(三井住友銀行ATM)ですね。

また、SMBCモビットとアイフルの提携ATMは以下になります。

| SMBCモビット | アイフル | |

| 提携金融機関 | ・SMBC三井住友銀行 ・MUFG三菱UFJ銀行 ・セブン銀行 ・イオン銀行 ・プロミス ・三十三銀行 ・福岡銀行 ・十八親和銀行 ・熊本銀行 ・ローソンATM ・E-net ・ゆうちょ銀行 ・北洋銀行 ・北海道銀行 ・みちのく銀行 ・仙台銀行 ・常陽銀行 ・足利銀行 ・栃木銀行 ・群馬銀行 ・千葉銀行 ・京葉銀行 ・横浜銀行 ・第四北越銀行(借入のみ) ・北陸銀行 ・大垣共立銀行 ・十六銀行 ・スルガ銀行(借入のみ) ・中京銀行 ・百五銀行 ・京都銀行 ・池田泉州銀行 ・但馬銀行 ・南都銀行(借入のみ) ・紀陽銀行(借入のみ) ・トマト銀行 ・もみじ銀行(借入のみ) ・西京銀行 ・四国地区 ・百十四銀行 ・西日本シティ銀行 ・宮崎銀行(借入のみ) ・全国の信用金庫(借入のみ)※一部利用できない場合があります。 ・VIEW ALTTE(借入のみ) ・PatSat |

・セブン銀行 ・ローソン銀行 ・Enet ・イオン銀行 ・三菱UFJ銀行 ・西日本シティ銀行 ・十八親和銀行 ・ゆうちょ銀行 ・福岡銀行(借入のみ) ・熊本銀行(借入のみ) |

提携ATMの種類が圧倒的に多いのはSMBCモビットになります。SMBCモビットは三井住友銀行と同じSMBCグループなので、ATMには強いですね!

アイフルもセブン銀行、ローソン銀行、Enet、イオン銀行などのコンビニATMが利用可能なので、「ATMが使いにくくて困る」ということはありません。

ただし、やはりSMBCモビットがいつでも三井住友銀行ATMを手数料無料で使えることに対して、アイフルは手数料無料にならないという差は大きいでしょう。

ATMでお金を借りやすいのはSMBCモビットとなります。

ちなみに提携ATM利用手数料はSMBCモビットもアイフルも同じで、金額は以下のとおりです。

| 取引金額 | ATM利用手数料(税込) |

| 1万以下の借入・返済 | 110円 |

| 1万超の借入・返済 | 220円 |

早朝・深夜でもATMからお金を借りられる魅力はありますが、お金を借りるたびに手数料を払うのももったいないですよね。

そういった場合は手数料無料の口座振り込みでお金を借りて、お持ちのキャッシュカードで手数料がかからない曜日・時間帯に引き出すという方法もあります。

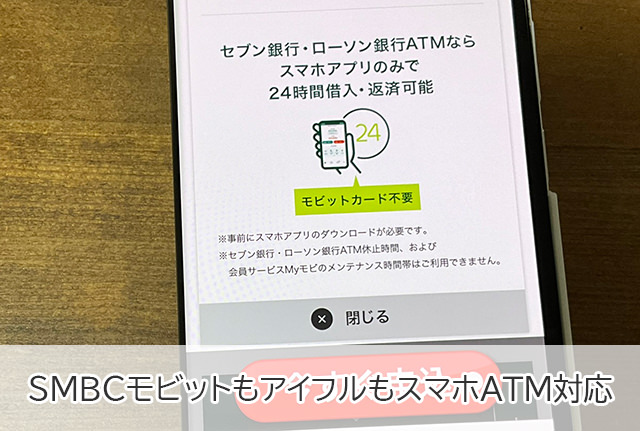

「スマホATM取引」にはSMBCモビットもアイフルも対応

SMBCモビットもアイフルも、どちらも「スマホATM」取引に対応しています。

スマホATM取引は、ローンカード不要のカードレスでセブン銀行ATMとローソンATMから借入・返済ができるサービスです。

ATMに表示されるQRコードをスマホアプリで読み込むことで、ローンカードを使わずに借入・返済ができるのです。

スマホATM取引を利用すれば、ローンカード不要でセブン銀行ATM・ローソンATMからお金を借りられます。

スマホATM取引ならカードレスで借りられるので、ローンカードを発行する手間もかかりませんし、郵送で受け取る必要もありません。

ローンカードを「誰かに見つかったらどうしよう」と心配になりながら保管しておく心配もないので、とても便利なサービスですよ。

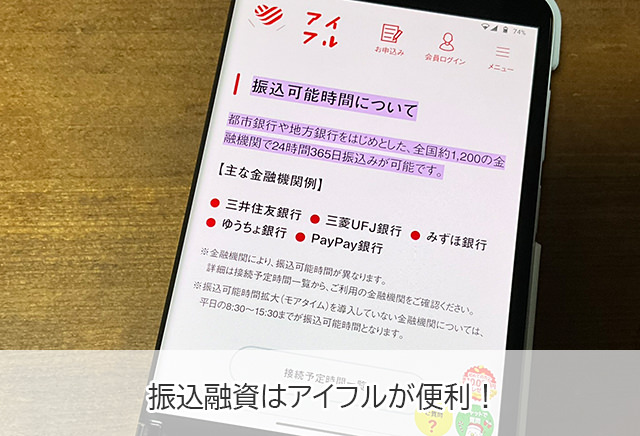

アイフルはSMBCモビットよりも振り込み融資が便利

続いて口座振り込みで借りるケースで、アイフルとSMBCモビットを比較してみましょう。

振込融資の依頼方法は?

口座振り込みでお金を借りる場合は振込依頼が必要になります。SMBCモビットもアイフルも、振込依頼方法は、会員専用サイト、スマホアプリ、電話になります。

SMBCモビットの口座振込対応時間

| 振込依頼をした曜日と時間帯 | 振込実施時間帯 |

| 平日0:00~9:30 | 当日9:00以降または受付完了から最短3分 |

| 平日9:30~14:50 | 受付完了から最短3分 |

| 平日14:50~23:59、および土日・祝日 | 翌営業日9:30頃、または受付完了から最短3分 |

※メンテナンス時間を除きます。

アイフルの口座振込対応時間

アイフルは三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行、PayPay銀行をはじめとした約1,200の金融機関(モアタイム金融機関)に24時間365日振込融資を行っています(※受付時間によっては振り込みが翌営業日となる場合があります)。

モアタイムは金融機関同士の即時送金ができる時間帯を24時間365日に拡大したサービスです。お使いの金融機関がモアタイム金融機関であれば、平日夜間、早朝、土曜日、日曜日、祝日も借入可能となります。

モアタイム金融機関はこちらから確認できます。

モアタイム金融機関以外への口座振り込みは、「平日8:30~15:30」までが振込可能時間とり、それ以外は翌営業日の振込となります。

SMBCモビットは平日14:50~23:59と土日・祝日の振込依頼は翌営業日の対応になってしまいますが、アイフルは約1,200のモアタイム金融機関であれば24時間365日振込融資ができます。

振込融資で借りやすいのはSMBCモビットよりもアイフルですね。

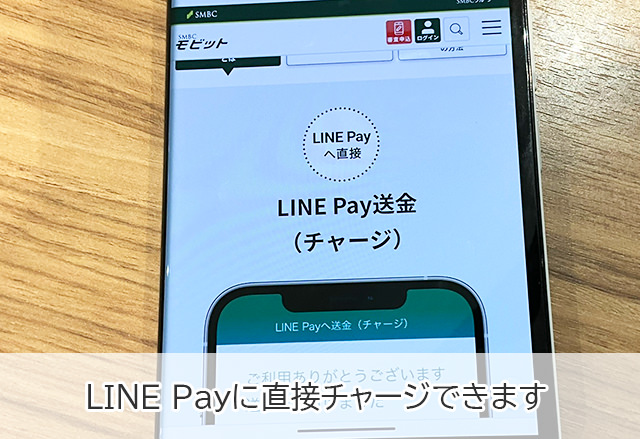

LINE Payに送金して借入できるのはSMBCモビットだけ

SMBCモビットはLINE Payに送金(チャージ)して借り入れすることができますが、アイフルはこのようなサービスはありません。LINE PayユーザーはSMBCモビットをおすすめします。

SMBCモビットとアイフル 返済が便利なのはどっち?

SMBCモビットはTポイントで返済することが可能で、この点はアイフルよりも優れていると言えます。

SMBCモビットの返済方法

| 返済方法 | 詳細 | 手数料 |

| インターネット返済 | インターネット、スマホアプリから「Pay-easy(ペイジー)」を使って返済する方法です。(※1) 24時間364日、手数料無料で返済できます。 |

無料 |

| 提携ATM返済 | ATMから振込で返済をします。 | 三井住友銀行ATMは無料。その他は有料。 |

| 口座振替返済 | 最低返済額を口座引き落としで返済します。返済日は5日、15日、25日、末日のいずれになります。 ただし、引き落とし可能な銀行口座は、三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行等になります。 |

無料 |

| 銀行振込返済 | お使いの金融機関のインターネットバンキングなどでSMBCモビットが指定する金融機関に振込で返済します。 | 有料 |

| ポイント返済 | お持ちのTポイントで返済をします。 | 無料 |

| スマホATM取引返済 | スマホATM取引で返済できます。セブン銀行ATM、ローソン銀行ATMから返済できます。 | 有料 |

(※1)「Pay-easy(ペイジー)」はパソコン、スマホなどから公共料金や各種支払いができるサービスです。SMBCモビットとアイフルのインターネット返済はこのPay-easyサービスを利用していて、手数料無料で返済できます。

返済は毎月行うことなので、特に理由がなければ口座振替にすることをおすすめします。

口座振替は毎月返済が必要な金額を自動的に引き落としくれるので、残高不足にだけ気をつけておけば延滞の心配がありません。

ただし、SMBCモビットの口座振替返済は三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行等の口座をお持ちの人しか利用できません。

大手消費者金融の口座振替返済でこういった指定をしているのはSMBCモビットだけですので、やや残念ですね。

ただ、Tポイントで返済できるサービスは魅力なのではないでしょうか。

利息の返済200円ごとにTポイントを1ポイントを貯めることができるので、Tポイントでポイ活をしている方にもおすすめできます。

アイフルの返済方法

| 返済方法 | 詳細 | 手数料 |

| インターネット返済 | インターネット、スマホアプリから「Pay-easy(ペイジー)」を使って返済する方法です。 24時間364日、手数料無料で返済できます。 |

無料 |

| 提携ATM返済 | 全国のコンビニATMや金融機関のATMからの返済です。 | 有料 |

| 口座振り込み返済 | お使いの金融機関のインターネットバンキングなどでアイフル指定の金融機関に振込で返済します。 | 有料 |

| スマホATM取引返済 | スマホATM取引による返済です。セブン銀行ATM、ローソン銀行ATMから返済できます。 | 有料 |

| 口座振替返済 | 毎月の最低返済額をお使いの金融機関口座から引き落とします。 | 無料 |

アイフルも6種類の返済方法を用意しています。

アイフルの口座振替返済は金融機関の指定は特にありませんので、口座振替で返済しやすいのは間違いなくアイフルです。

毎月の決まった返済は口座振替に設定しておいて、お財布に余裕があるときにインターネットから返済すれば、延滞を予防しながら効率良く返していくことができます。

Tポイントを貯めていない方にとっては返済しやすいのはアイフルかもしれませんね。

SMBCモビットとアイフル 最低返済額で比較

最低返済額は毎月必ず返済しなければいけない金額です。

ここでは、借入金額別の最低返済額を比較しています。

▼SMBCモビットとアイフルの最低返済額

| 借入金額 | SMBCモビット | アイフル |

| 5万円 | 2,000円 | 4,000円 |

| 10万円 | 4,000円 | 4,000円 |

| 20万円 | 8,000円 | 8,000円 |

| 30万円 | 11,000円 | 11,000円 |

| 40万円 | 11,000円 | 11,000円 |

| 50万円 | 13,000円 | 13,000円 |

| 60万円 | 16,000円 | 16,000円 |

| 70万円 | 18,000円 | 18,000円 |

| 80万円 | 21,000円 | 21,000円 |

| 90万円 | 24,000円 | 23,000円 |

| 100万円 | 26,000円 | 26,000円 |

借入額が5万円のとき、SMBCモビットは毎月2,000円の返済ですが、アイフルは4,000円の返済が必要なので倍額ですね。

それ以降はほぼ同じです。

借入額が少なくて毎月の返済額を抑えたいならSMBCモビットが向いていますが、最低4,000円なら返済可能ということであればアイフルでも大丈夫でしょう。

SMBCモビットの返済日はいつ?

SMBCモビットの返済日は、毎月5日、15日、25日、末日から選ぶことができます。

ATMや振込で返済する場合は、前回の返済日の翌日から当月の返済日までの間にいつでも返済をすることができます。

口座振替の場合は返済日に最低返済額が口座から引き落とされることになります。

アイフルは返済期日を選べます

アイフルは毎月の返済を「約定日制」と「サイクル制」から選ぶことができます。

「約定日制」は毎月1回の返済

アイフルの約定日制は毎月一定の返済日を決めて、決まった日に返済する返し方です。例えばお給料日が毎月25日なら返済期日は27日にするなど、自分の都合に合わせて返済期日を選ぶことができるんです。

この返済期日を含む11日間が返済期間となりますので、この間に入金をします。

返済期日を毎月27日に設定した場合、17日~27日が返済期間になりますので、この間に返済手続きを行います。

返済期間外に入金した金額は当月の返済にはならず、前月分の追加返済扱いになってしまいます。改めて返済期間内に入金をする必要がありますのでご注意下さい。

返済方法を口座振替にした場合は、返済期日に最低返済額が引き落とされることになります。

「サイクル制」は35日後が返済期日になります

アイフルの「サイクル制」の返済期日は、前回返済をした日の翌日から数えて35日後になります。

毎月の返済日が変わることになるのでちょっとややこしいのですが、約定日制のような返済期間が設けられていないので、いつでも返済することができるというメリットがあります。

うっかり返済漏れを起こさないための工夫もあり、次回返済日はアイフルアプリで確認できますし、返済期日の3日前などにメールでお知らせをしてくれる「aiメール」サービスもあります。

返済日を選びやすいのはアイフルですね!

SMBCモビットとアイフルをサービスで比較

SMBCモビットとアイフルをカードローン以外の商品やサービスで比較してみましょう。

SMBCモビットとアイフル カードローン以外の商品を比較

▼SMBCモビットのカードローン以外の商品

| カードローン以外の商品 | 詳細 |

| クレジットカード「Tカード プラス(SMBCモビット next)」 | SMBCモビット発行のクレジットカード。世界中のMastercard加盟店で利用できます。 |

| おまとめローン | 複数の借入をまとめて借りなおすことができる返済専用のローン。総量規制対象外です。 |

▼アイフルのキャッシングローン以外の商品

| カードローン以外の商品 | 詳細 |

| ファーストプレミアム・カードローン | 低金利でハイスペックなカードローン。審査ハードルは高めです。 |

| SuLaLi | 限度額10万円の女性向けカードローン。 |

| おまとめMAX、かりかえMAX | 複数の借入をまとめて借りなおすことができる返済専用のローン。総量規制対象外です。 |

| 無担保ローン | 個人事業主・法人の方が事業性資金として利用できるカードローン。総量規制対象外です。 |

| 不動産担保ローン | 個人事業主・法人の方が事業性資金として利用できる不動産担保カードローン。総量規制対象外です。 |

クレジットカードを発行できるのはSMBCモビット

▼SMBCモビット「Tカード プラス(SMBCモビット next)」の商品概要

| カード名 | SMBCモビット「Tカード プラス(SMBCモビット next)」 |

| 国際ブランド | Mastercard |

| 申込資格 | 満20歳以上のモビットカード会員の方 |

| 年会費 | 無料 |

| 利用限度額 | 10~80万円 |

| 支払回数 | ・1回払い ・2回払い ・ボーナス一括払い ・リボ払い ・分割払い |

| キャッシングサービス | あり |

| 返済方法 | 毎月15日締め翌月10日払い。 返済方法は口座引き落としのみ。 |

| ポイントサービス | Tポイント |

「Tカード プラス(SMBCモビット next)」はMastercardブランドのクレジットカードです。Mastercard加盟店であれば世界中で利用することができます。

支払い方法も一般のクレジットカードと同じく「1回払い」「2回払い」「ボーナス一括払い」「リボ払い」「分割払い」から選択できます。

クレジットカードの見た目もSMBCモビットのローンカードを兼ねているはわからないくらいシンプルなデザインです。

電子マネーとしてはiDにも対応していますし、Apple Pay、Google Payも利用できます。

追加カードとしてETCカードを発行することも可能です。

「Tカード プラス(SMBCモビット next)」にはTポイントカード機能もあり、SMBCモビットの利息の返済200円ごとに1ポイントが貯まります。

また、貯まったポイントは1ポイント1円として利用することができます。SMBCモビットの返済に使うこともできますよ。

「Tカード プラス(SMBCモビット next)」の注意点は2つあります。

注意点1.審査を2回受ける必要があります

「Tカード プラス(SMBCモビット next)」は、SMBCモビット利用者限定のクレジットカードになります。

ですので、最初にSMBCモビットに申し込みをして審査に通過したあとに改めて「Tカード プラス(SMBCモビット next)」に申し込みをすることになります。

注意点2.即日発行はできません

SMBCモビットのカードローンは最短即日融資が可能なのですが、「Tカード プラス(SMBCモビット next)」は申し込みから審査通過・カード発行までに最短で3営業日かかります。

カードは郵送で届きますので、申し込みからクレジットカード受け取りまでの期間はだいたい1週間程度かかります。

即日発行できる消費者金融系クレジットカードが良い場合は、アコムの「ACマスターカード」を検討してみて下さい。

消費者金融の利用者向けの審査を行ってくれるので、通過しやすいクレジットカードですし、アコムの自動契約機に来店すれば即日発行ができます。

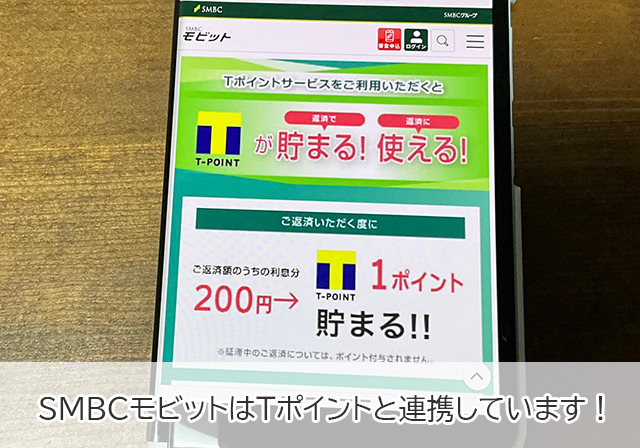

Tポイントで返済できる&貯められるのはSMBCモビット

SMBCモビットはTポイントと連携しているので、すでにTポイントカードやアプリをお持ちであれば「Tカード プラス(SMBCモビット next)」がなくてもポイントを貯めることができます。

SMBCモビットの利用でもらえるTポイントは、利息の返済200円ごとに1ポイントになります。お持ちのTポイントをSMBCモビットの返済にあてることも可能です。

Tポイントとの連携はアイフルにはないサービスなので、SMBCモビットだけのメリットになりますね。

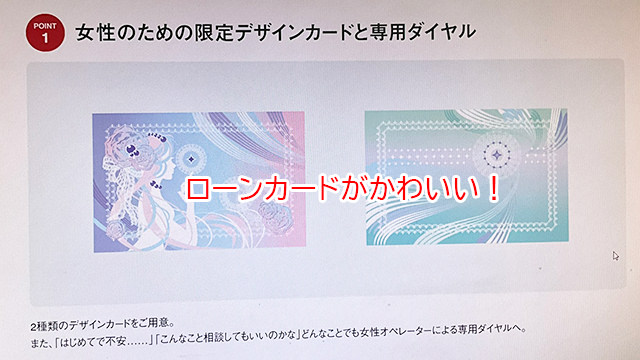

女性向けカードローン(レディースローン)があるのはアイフル

▼アイフル「SuLaLi」商品概要

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 限度額 | 10万円 |

| 金利(実質年率) | 18.0% |

| 無利息期間サービス | 契約日の翌日から30日間 |

| 審査のスピード | 最短18分融資 |

| 申込方法 | ・インターネット ・スマホアプリ ・電話 ・無人契約機ルーム |

| 借入方法 | ・口座振り込み ・スマホATM取引 ・提携ATM |

| 返済方法 | ・インターネット ・提携ATM ・口座振り込み ・スマホATM取引 ・口座振替(自動引き落とし) |

| 即日融資 | 〇 |

| WEB完結 | 〇 |

| スマホATM取引 | 〇 |

| 郵送物は回避できる? | 〇 |

| 電話在籍確認はある? | 原則なし |

<最短18分融資(審査)・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

アイフルの「SuLaLi(スラリ)」は女性向けのカードローン商品です。

限度額は10万円固定で、金利は18.0%です。少額融資専門商品なので、「カードローンの借入枠を作っておきたいけど、借りすぎないか心配という方」も安心です。

「SuLaLi」の特徴は3つあります。

特徴1.女性オペレーターが対応してくれます

「SuLaLi」には専用ダイヤルが用意してあり、女性オペレーターが対応してくれます。

男性スタッフには話しにくい相談やお金の悩みも、女性オペレーターなら話しやすいのではないでしょうか?

特徴2.ローンカードがおしゃれ

「SuLaLi」のローンカードは、消費者金融のローンカードとはわからないようなデザインになっています。

女性のお財布に入れておいても違和感がないように考えられていますよ。

特徴3.30日間無利息期間サービスを利用できます!

「SuLaLi」は30日間無利息期間サービスの対象商品です。10万円借りても30日以内に完済できれば利息は1円もかかりませんので、お得な借入ができますよ。

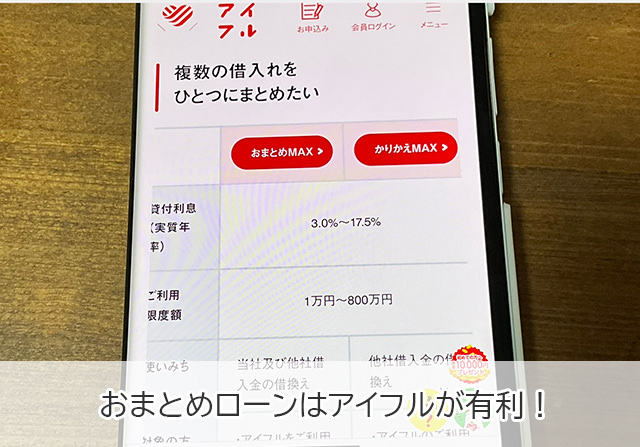

アイフルとSMBCモビットのおまとめローンを比較

SMBCモビットにもアイフルにもおまとめローンが用意されています。

| SMBCモビットおまとめローン | アイフル ・おまとめMAX(※) ・かりかえMAX(※) |

|

| 利用対象者 | 満20才~65才の安定した収入のある方(当社基準を満たす方) | 満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 |

| 融資限度額 | 1万円~800万円 | 1万円~800万円 |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~17.5% |

| 返済方式 | 元利定額返済方式 | 元利定額返済方式 |

| 返済回数および返済期間 | 最長160回・13年4ヵ月 | 120回・最長10年 |

| 返済方法 | 口座振替、ATM返済、振込返済、インターネット返済、ポイント返済 | 口座振替 |

| おまとめの対象となるお借入 | 消費者金融・クレジットカードでのキャッシング(無担保ローン) | 貸金業者、銀行ローン、クレジットカードキャッシング枠、ショッピング枠 |

| 担保・連帯保証人 | 不要 | 不要 |

(※)「おまとめMAX」はアイフルご利用中の方、または利用したことがある方。「かりかえMAX」はアイフルを初めて利用する方向けとなります。

SMBCモビットのおまとめローンは1種類ですが、アイフルの「おまとめMAX・かりかえMAX」も利用対象者が異なるだけで内容は同じです。

SMBCモビット・アイフルのおまとめローンの大きな違いは2つあります。

1.金利が違う

SMBCモビットおまとめローンの金利は3.0%~18.0%ですが、アイフルは3.0%~17.5%なので、アイフルの方が低い金利で借り換えができる可能性があります。

ただ、消費者金融の金利は借入額が100万円を超えると15.0%よりも上がることはありませんので、SMBCモビットが極端に高金利になるということはありません。

2.おまとめの対象になる商品が違う

SMBCモビットで借り換えができるのは、消費者金融からの借入とクレジットカードのキャッシング枠で借りている金額のみとなります。銀行カードローンやクレジットショッピング枠で使っているお金は借り換えることができません。

アイフルは消費者金融や信販会社などの貸金業者からの借入、銀行カードローン、クレジットカードキャッシング枠とショッピング枠の両方も借り換えることができます。

つまり、アイフルならほぼ全ての借入をまとめることができるんです。

銀行カードローンとクレジットカードショッピング枠のリボ払いなどもおまとめローンで借り換えたいならアイフルをおすすめします。

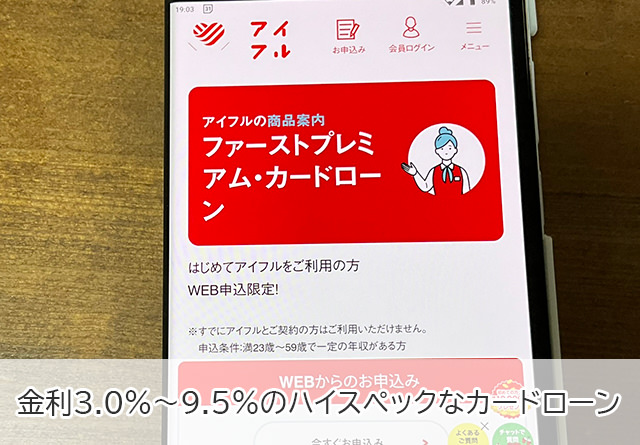

審査に自信がある人向けのハイスペックなカードローンがあるのはアイフル!

▼「ファーストプレミアム・カードローン」商品概要

| 申込条件 | ・満23歳~59歳の方で一定の年収がありアイフルをはじめて利用する方 ・定期的な収入と返済能力を有する方で当社基準を満たす方 |

| 限度額 | 100万円~800万円 |

| 金利(実質年率) | 3.0%~9.5% |

| 無利息期間サービス | 契約日の翌日から30日間 |

| 審査のスピード | 最短即日融資 |

| 申込方法 | WEB完結 |

| 借入方法 | ・口座振り込み ・スマホATM取引 ・提携ATM |

| 返済方法 | ・インターネット ・提携ATM ・口座振り込み ・スマホATM取引 ・口座振替(自動引き落とし) |

| 郵送物は回避できる? | 〇 |

| 電話在籍確認 | 原則なし |

<最短18分(審査)・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

「ファーストプレミアム・カードローン」は、アイフルを初めて利用する人が申し込みできるハイスペックなカードローンで、金利は3.0%~9.5%なので、金利3.0%~18.0%の「キャッシングローン」と比べると超低金利です。

限度額は100万円~800万円となっており、最低限度額が100万円となっているところに注目です。

「ファーストプレミアム・カードローン」は最低でも100万円+利息を余裕を持って返済できる人でないと審査に通過できないことになるんです。

必ず100万円以上を借りなくても良いのですが、審査難易度は「キャッシングローン」よりもかなり高いと思っておきましょう。

アイフルを初めて利用する人で、審査に自信があり、低金利なカードローンを探している人におすすめと言えます。

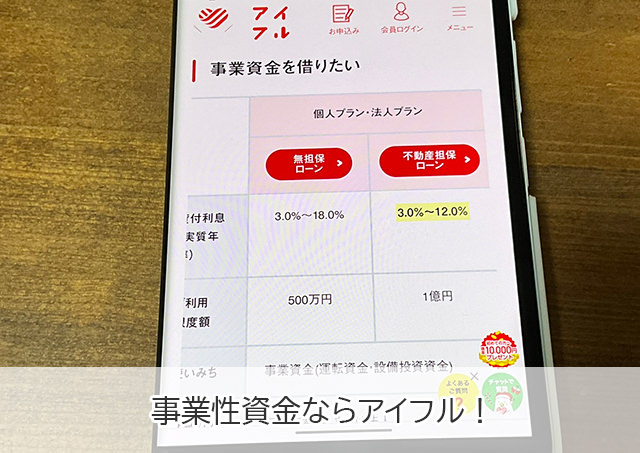

事業性資金を借りられるのはアイフル

SMBCモビットには事業性資金として利用できる商品がありません。

アイフルには「無担保ローン」「不動産担保ローン」の2つのビジネスローンが用意されています。

▼アイフル「無担保ローン」「不動産担保ローン」

| 無担保ローン | 不動産担保ローン | |

| 融資限度額 | 500万円 | 1億円 |

| 金利(実質年率) | 3.0%~18.0% | 3.0%~12.0% |

| 資金使途 | 事業資金(運転資金・設備投資資金) | |

| 対象となる方 | 個人事業主、または法人 | |

| 担保・連帯保証人 | 原則不要 ※法人の場合は代表者の連帯保証が原則必要。 |

|

アイフルの「無担保ローン」は事業者向けのカードローンです。

限度額は500万円で、WEB完結で申し込みができますのでアイフルに来店する必要がありません。

さらに、最短翌日には借りることができますので、急ぎの融資にも対応しています。

高額融資を希望する場合、アイフルには「不動産担保ローン」もあります。

お持ちの不動産を担保にして、最高1億円を借りることができます。

「不動産担保ローン」も来店不要ですが、抵当権などについては詳しく案内がありサポートしてもらえますよ。

「無担保ローン」も「不動産担保ローン」も、創業間もなくても確定申告を行っていれば申し込み可能となっています。

ビジネスローンとしては申込条件が緩いので、いざというときには役に立つのではないでしょうか。

SMBCモビットはLINE Payにチャージして借りることができる

SMBCモビットは2023 年10月30日よりLINE Payとの提携を開始しました。

SMBCモビットで借りたお金を直接LINE Payにチャージできるので、電子マネーとしての利便性が高まりました。

LINE Payにチャージして借りるには、SMBCモビットスマホアプリが必要になりますので、ダウンロードしておきましょう。

アイフルはSMBCモビットよりもスマホアプリの評価が高い

▼スマホアプリの星評価(2023年12月時点)

| SMBCモビット | アイフル | |

| Google Play | ★3.4 | ★4.7 |

| App Store | ★2.8 | ★4.6 |

SMBCモビットもアイフルもスマホアプリを公開していて、申し込み、振込融資・返済、残高確認、限度額の増額、スマホATM取引などいろいろなことができるようになっています。

スマホアプリの評価は、モビットが平均★3.1でアイフルは★4.65なので、評判が良いのはアイフルですね。

アプリは無料で使えますし、返済日や借入残高の確認などをリアルタイムでできますので、ダウンロードしておくとかなり便利ですよ。

ブラックでも借りられるのはアイフル?SMBCモビット?

SMBCモビットもアイフルもブラック対応の消費者金融ではありませんので、ブラックの人向けの融資は行っていません。

大手消費者金融の審査に自信がない場合は、ブラック対応と呼ばれている中小規模の消費者金融や街金を検討してみることをおすすめします。

ブラック対応の業者は大手消費者金融とは違う基準で審査をしているので、ブラックであっても返済能力を確認できる人であれば審査通過のチャンスは十分ありますよ。

SMBCモビットとアイフルのメリットと向いている人は?

SMBCモビットとアイフルのそれぞれのメリットと、向いている人をまとめます。

SMBCモビットのメリット・向いている人

・「Tカード プラス(SMBCモビット next)」を発行できる。

・21時まで審査可能(即日融資は早めの申し込みをおすすめします)

・三井住友銀行内の自動契約機を使える。

・WEB完結で申し込みできる。来店不要で郵送物もありません。

・原則、電話在籍確認がない。

・スマホATM取引に対応。セブン銀行ATM・ローソン銀行ATMをカードレスで使える。

・利息の返済でTポイントを貯められる。

・Tポイントで返済もできる。

・借りたお金をLINE Payに直接チャージできる。

SMBCモビットが向いている人は?

カードローンを比較するときにいちばん気になるのは金利と限度額ですが、SMBCモビットの金利・限度額はアイフルと同じです。

無利息期間サービスがない分だけ、金利面ではアイフルに負けると言えるかもしれません。

SMBCモビットのメリットは、SMBCグループ、三井住友銀行グループとしての付加価値にあります。

三井住友銀行ATMをいつでも無料で使えるところはアイフルにはない大きなメリットです。ATMからお金を借りる機会が多い方は非常に助かるでしょう。

また、クレジットカードの「Tカード プラス(SMBCモビット next)」を発行できますし、Tポイントを貯める、Tポイントで返済ができるという嬉しいサービスもあります。

他社と比べて金利が高いということもありませんので、使いやすくて付加価値の高いカードローンに魅力を感じる人に向いています。

<30分審査・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

アイフルのメリット・向いている人

・30日間無利息期間サービスがある。

・SMBCモビットよりも審査に通過できる可能性がある。

・WEB完結で申し込みできる。来店不要で郵送物もありません。

・原則、電話在籍確認がない。

・スマホATM取引に対応。セブン銀行ATM・ローソン銀行ATMをカードレスで使える。

・約1,200の金融機関に24時間365日振込融資で借りられる!

・返済期日を「約定日制」と「サイクル制」から選べます。

・女性向けカードローン「SuLaLi」も選べます。

・おまとめローンの金利がSMBCモビットよりも低い。

・銀行カードローンとクレジットカードショッピング枠利用分もおまとめローンの対象になる。

・より低金利なカードローン「ファーストプレミアム・カードローン」も選べる。

・ビジネスローンが2種類あり、法人も利用可能。

・スマホアプリの★評価がかなり高い!

アイフルが向いている人は?

アイフルには30日間無利息期間サービスがあるので、無利息期間サービスを活用したい方はSMBCモビットよりもアイフルが向いています。

約1,200の金融機関に24時間365日いつでも口座振り込みで借りられたり、返済期日も「約定日制」と「サイクル制」から選べるので、借りやすく返しやすいカードローンです。

また、女性向けカードローン、プレミアムカードローン、おまとめローン、ビジネスローンなどの商品の幅も広いので、人それぞれにあった商品を選べるという魅力もあります。

スマホアプリの評価が非常に高いところも利用者目線のサービスを展開している証です。

アイフルは非常にバランスが良く使いやすいカードローンですので、安心して借りられる大手消費者金融をお探しの全ての方におすすめできます。

<最短18分融資(審査)・即日融資について>

申込み時間や審査により希望に添えない場合があります(翌営業日以降になる場合もあり)。

| 大手 | 1位  |

2位  |

3位  |

4位  |

5位  |

| 実質年率 | 4.5%~17.8% ※大手で1番低金利 |

3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 審査時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短30分※1 | Webで最短15秒※1 |

| 融資時間 | 最短3分※1 業界TOPレベル |

最短18分※1 | 最短20分※1 | 最短60分※1 | Webで最短25分※1 |

| 無利息期間 | 最長30日間※3 | 最長30日間※3 | 最長30日間※3 | なし | 最長180日間※3 |

| 職場への電話連絡 | ”原則”ナシ | 原則ナシ 電話を避けたい方 はココ |

”原則”ナシ※2 | ”原則”ナシ | ”原則”ナシ |

| 郵便物なしに設定 | 〇 | 〇 | 〇 | 〇 | 〇 |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| カードレス取引 | 〇 | 〇 | 〇 | 〇 | 〇 |

| コンビニATMの利用 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 詳細 |

※1.申込の曜日、時間帯によって希望に添えない場合あり(翌日以降の取り扱いになる場合があり)

※2.原則、在籍確認なし ※原則、電話での確認はせず書面や申告内容での確認を実施

※3.各社無利息期間は、はじめての方が対象です。